2024.3.11

これをしないと家づくりは失敗する!マイホームのスタートは資金計画から!?

マイホームを手に入れたい!と具体的に考え始めたら、展示会にモデルハウスを見に行く前にやっておかなければいけないことがあります。

それはなんだかわかりますか?

答えは、「資金計画」です。どれだけ預金など自己資金があるのか、援助はしてもらえそうか?毎月の支払いはどのくらいあるのか?子供の進学などでこれから近い未来支払額は変動しないか?など把握する必要があります。現状を把握をするからこそ、いくらの住宅を購入できるかがつかめてくるのです。

なんとなくの年収から、感覚でこれくらいは払えるだろうと予想して家づくりに入るのはとても危険です。この機会に、資金はどのくらいあるのか?支払額は?住宅ローン返済にあてられる金額は?というのを考えてみましょう。

1.収入と支出を把握する

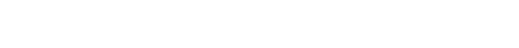

まずは、1年間でどのくらいの収入があり、生活費にどのくらい使うか、その他必要なお金はどれくらいあるかを洗い出してみましょう。下表に当てはまる金額を入れて計算してみてください。

いかがでしたか?毎月家計簿はつけて、車検や家族旅行のために積み立てをしていた方も、いざマイホーム購入となると、購入後増える修繕費や固定資産税なども考える必要が増えてきます。

少し大変だったかもしれませんが、大きな一歩が踏み出せました。

第一段階として、必要なお金、収入から毎月どのくらいのローン返済が可能なのか目安を出すことができました。

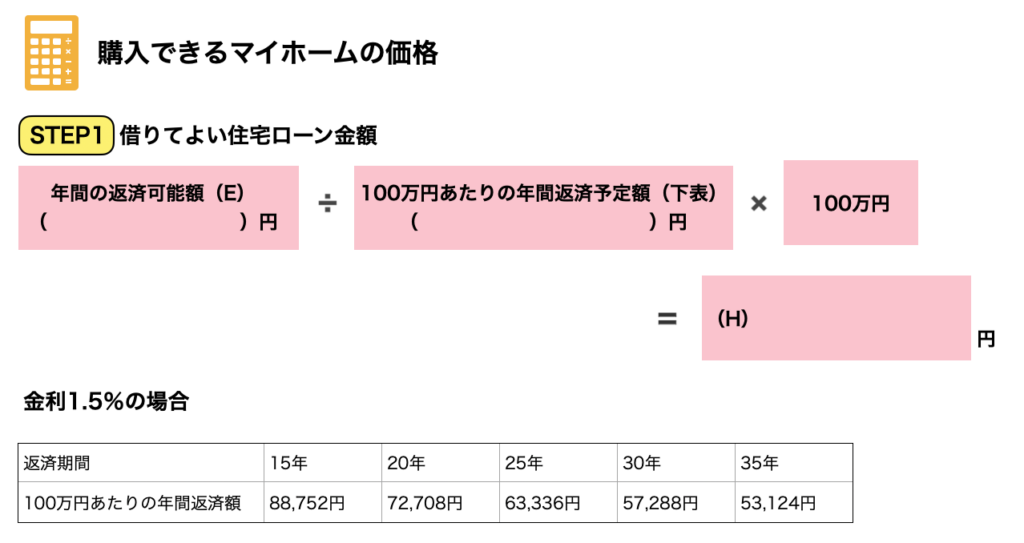

2.借りてよい住宅ローン金額を出す

それでは、続いて「借りてよい住宅ローン金額」を考えていきましょう。

先ほど出した(E)年間の住宅ローン返済可能額 を用いて、下表から借りてよい住宅ローン金額の概算を出してみましょう。

想定していた金額といかがでしたか?

あくまでも、目安であり、金利1.5%の場合でシミュレーションしていますので、細かい条件は自身の住宅ローンの条件で計算してみましょう。

※100万円あたりの月々の返済額の計算はややこしいので、今回は早見表を活用してみてください。

3.自己資金を計算する

それでは続いて、自己資金がどのくらいあるのか計算してみましょう。そこから頭金に当てられる額、諸費用にあてられる金額を出していきます。

このシートで自己資金の整理ができました。

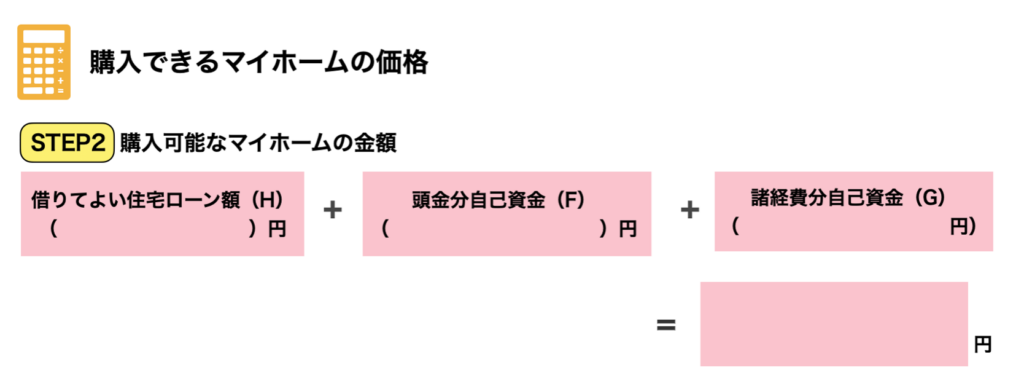

3.購入できるマイホームの価格を出す

それでは、いよいよゴールです。

借りてよい住宅ローンの額から頭金や諸経費分にあてられる自己資金を合わせて、購入可能なマイホームの金額の目安を出してみましょう。

計算が続きましたが、これで今ある自己資金なども考慮して、住宅ローンで借りてよい額、購入できるマイホームの価格の目安を出すことができました

厳しい結果が出た方もいらっしゃると思います。それでは、最後に少しでも自己資金をアップできる方法を見ていきます。

4.自己資金をアップする方法

①夫婦や親子の共有名義にする

夫婦や親子で資金を出し合うときは、登記するとき共有名義にしないと「贈与」とみなされ、贈与税の対象になります。このとき、出した金額に応じた割合で按分しないと、持ち分に合わない分を贈与した(された)とみなされ、贈与税の対象になってしまうので注意しましょう。

②日々の節約でコツコツと貯める

自己資金は毎月コツコツ貯めていくのが確実です。マイホーム資金のための専用口座を作り、日々の生活費を節約して余剰金を預金しましょう。簡単な家計簿をつけることで、電気、水道、ガスの使い方を意識したり、余計な買い物を減らすことができます。節約することばかりが強迫観念とならないよう、できる範囲での節約を心がけましょう。

③両親や祖父母から資金援助を受ける

肉親間のお金のやり取りでも年間110万円を超えると「贈与」となり贈与税の対象になります。両親や祖父母から住宅取得のための贈与を受けた場合、一定の要件を満たしていれば、一定額について贈与税が非課税になる制度「贈与税の非課税制度」を活用できます。ただし、「相続時精算課税制度」については、相続が発生したときには、それまでの贈与も相続財産とみなされます。

④財形など給与天引きで貯める

会社員なら、給料やボーナスから自動的に天引きされる財形制度が有利です。財形積立残高の10倍の額(上限は4,000万円)まで融資が受けられ、元利合計550万円まで利子への課税が免除になるというメリットがあります。職場に制度があるならぜひ利用しましょう。

⑤両親や祖父母から借金をする

資金を両親や祖父母から借り入れるときには、それが贈与とみなされると贈与税がかかってしまいます。ですから、借入の際はある程度の金利を設定して借用書を作り、毎月返済する実績が必要です。金利がゼロだったり、返済の実績がないと、贈与とみなされてしまいます。贈与ではないことを示すため、最寄りの公証人役場で私署証書の借用書を作成する方法もあります。

大体イメージができたかと思います。

しかし、細かい家族設定や住宅ローンの金利状況や希望する家の諸費用によって変動します。ぜひ一度専門家やファイナンシャルプランナーに相談することをお勧めします。

5.まとめ

マイホームが欲しい!そう考えた時、どんな家を建てたいか、どの会社で建てるかを考える前に、生活費にどのくらいのお金が必要で資産はどのくらいあるのか?ということはどのくらいローンを借りられるのかを考えていきましょう。

契約してしまってからお金の計算をしてしまうと、返済に追われてしまい、全然楽しくないマイホーム生活が始まることになってしまいます。無理のない範囲はどのくらいなのかしっかりと検討する必要があります。

資金計画、現状把握は少し苦痛を伴うかもしれません。しかしこの機会に無駄な出費を洗い出し、マイホーム実現のための資金計画をスタートしましょう。

家族の幸せのため、家計を見直すいい機会だとポジティブに考え、専門機関を利用しながら相談、計画してみてください。